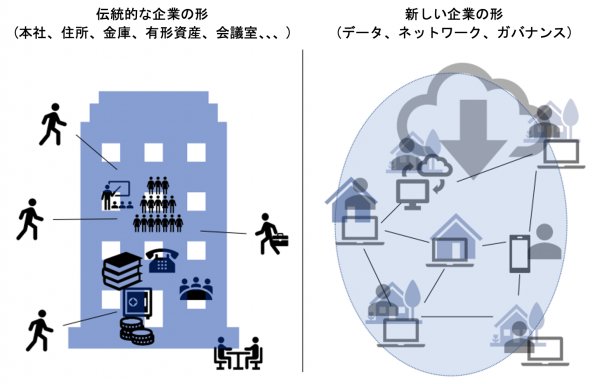

デジタル・トランスフォーメーション(DX)の重要な帰結の一つが、経済活動の「バーチャル化」です。 これまで、「企業」といえば、立派な本社建物があり、本社には帳簿があり、金庫があり、金庫の中には有価証券などが保管されているのが典型的な姿でした。契約は自社や取引先の本社会議室で締結され、現金や手形、小切手を通じた支払いも行われていました。

これまで、「企業」といえば、立派な本社建物があり、本社には帳簿があり、金庫があり、金庫の中には有価証券などが保管されているのが典型的な姿でした。契約は自社や取引先の本社会議室で締結され、現金や手形、小切手を通じた支払いも行われていました。

しかし、デジタル化は、企業の形を抜本的に変えつつあります。今や、金融資産は殆どがデジタル化され、契約の締結や支払いもデジタルベースでできます。顧客との接点にはスマホアプリやリモート会議、データの補完や処理にはクラウドを使うことができます。さらに、ブロックチェーンや分散台帳技術(DLT)では、そもそもネットワーク上の参加者全員が同じ帳簿をデジタルベースで保有することになるため、「元帳の保管場所」という概念も無くなります。

デジタル化・経済活動のバーチャル化と課税

デジタル化に伴って経済活動がバーチャル化する中で、大きな影響を受ける分野の一つが課税です。

これまでも「タックスヘイブン」や「価格移転税制」など、課税を巡る問題は常に存在してきました。しかし、現在のデジタル化は、多くの課税の基盤となってきた物理的な「場所」という概念そのものを希薄化させるという意味で、課税のあり方に根本的な再考を迫っています。

生物としての人間は、物理的な「場所」に所在しています。このため、消防にしても警察にしても福祉にしても、ある「場所」で行政サービスを受ける立場にあります。そして、そのコストを賄う課税についても、取引や所得、付加価値などが発生する「場所」を基準に行われてきました。

しかし、課税の対象となる経済の側ではデジタル化がますます進んでおり、これに伴い、所得や付加価値の発生する物理的な「場所」を定義することは、どんどん難しくなっています、例えば、eコマースや電子商取引を通じて、デジタル化された商品(例:電子書籍や映像、楽曲のダウンロード)をインターネット上で購入し、クレジットカードで支払う場合を考えてみましょう。この場合、購入者は日本の居住者であっても、サービスの提供側が、課税の根拠となる現地法人や支社などの恒久的施設(PE:Permanent Establishment)を日本に持たないこともあり得ます。またダウンロードされる元データは海外のサーバーに置かれ、クレジットカードの決済も海外経由で行われるかもしれません。そうなると、デジタル化された取引の「場所」を特定することは容易ではありません。

また、多様なサービスを提供している企業が、特定のサービスを「データを収集するため」と割り切って特別に安価で提供し、そのデータの利用によって他のサービスで収益をあげる場合もあります。この場合、安価で提供されるサービスだけをみれば、課税の対象となる所得が発生しないこともあり得るわけです。

このように、モノやサービス、取引方法などのデジタル化が進むほど、また、経済が「データエコノミー」化するほど、企業が所得の発生する場所を「選ぶ」ことで、重い課税を回避できる可能性が生まれます。例えば、デジタル化された財やサービスの取引を処理したり、デジタル化された資産のデータを保管するサーバーを税率の低い国に置くといった方法です。

国際協調の必要性

このため、各国が低い税率でグローバル企業の活動を誘致しようとする活動と、グローバル企業による税負担軽減を考慮した税務戦略との相乗作用により、“race to the bottom(最低に向けた競争)”が世界的に起こり得ます。このような、全体としての税収の減少につながる企業の税務戦略は“BEPS”(Base Erosion and Profit Shifting、税源浸食および利益移転)と呼ばれています。これは決して違法ということではありません。各国の制度の違いとデジタル化が相まって、法律に違反しない形で節税ができる余地が広がったことが問題の根本なのです。

一方で、国境を越えて活動するデジタル企業に対し、各国が税収確保の観点からそれぞれバラバラなロジックで独自に課税をしようとすれば、国際的な「税金の取り合い競争」や「二重課税」の問題が起こり得ます。

近年、GAFAなど国際的に活動する巨大デジタル企業への課税を巡る問題は、ほぼ毎日のように報じられています。さらに現在、コロナ禍の中で多くの国が財政赤字を拡大させる中、先行きの税収確保という要請もあり、巨大デジタル企業への課税を巡る問題は、今後とも大きな国際問題であり続けるでしょう。

デジタル時代の課税政策を考える上では、国際的な協調が不可欠になります。現在、デジタル化と課税の問題は、とりわけG20やOECDなどの国際機関において、最重要なアジェンダの一つとなっています。

解決への道のり

しかし、その具体的な解決は容易ではありません。

例えば、課税の根拠となる「恒久的施設(PE)」を緩く解釈し、「倉庫などがあればPEがあるとみなす」という方法もあるでしょう。また、「ある国の人々にモノやサービスを販売している企業は、その国にPEを持つか否かにかかわらず、一定の税負担を負う」といったルールを定める方法も考えられます。さらに進んで、「グローバルに活動するデジタル企業が大きな利益を上げている場合、それは各国で得たデータの活用に基づいているとみなし、その一部を課税を通じてデータの入手先である国々に配分する」といった方法もあり得ます。しかし、これらの方法はいずれも、企業の所在国から消費国などへの税の移転につながります。このような「税の取り合い」という性格の強い案件について、国際的合意は簡単ではありません。

デジタル化の下で国際的協調が求められる分野は課税だけではなく、例えば金融規制もあります。この点、金融規制の分野では、バーゼル銀行監督委員会が基本的な枠組みについて合意し、加盟国がこの合意を国内法化して導入する形で国際的な調和を確保する枠組みが作られてきました。経済のデジタル化が進む中、税制の分野でも同様の取り組みを進めていく必要があるでしょう。

もちろん、税制は各国の主権がとりわけ強く意識される分野であり、この中で国際的な調和を進めることは、金融規制以上にハードルの高い作業です。しかし、このような取り組みを進めないと、経済のデジタル化に伴い、財源の縮小や不平等感の醸成、競争上の不公平などの問題がますます大きくなりかねません。この面での議論が強化され、その中で日本が主導的な役割を果たすよう期待したいと思います。

連載第13回「デジタル化は成長を高めるか」(12月9日掲載予定)