世界の金融の中心といえば、長らく英国の「シティ」、すなわちロンドンでした。英ポンドは、第二次大戦後のブレトンウッズ体制によりドルが圧倒的な基軸通貨となるまで、世界の基軸通貨の座にありました。英国の経済的な地位はかつてに比べ低下しましたが、現在でも英ポンドが世界の主要通貨の一つであることに変わりはありません。例えば、英ポンドは、米ドル、ユーロ、円、人民元とともに、IMFの特別引出権(SDR)を構成しています。

世界の金融の中心といえば、長らく英国の「シティ」、すなわちロンドンでした。英ポンドは、第二次大戦後のブレトンウッズ体制によりドルが圧倒的な基軸通貨となるまで、世界の基軸通貨の座にありました。英国の経済的な地位はかつてに比べ低下しましたが、現在でも英ポンドが世界の主要通貨の一つであることに変わりはありません。例えば、英ポンドは、米ドル、ユーロ、円、人民元とともに、IMFの特別引出権(SDR)を構成しています。

伝統的な「リブラ」と新しい「リブラ」

ポンドの表記は“P”ではなく“£”と書かれます。これは、古代ローマの通貨単位「リブラ(Lilbra、天秤)」に由来しており、通貨としての歴史と伝統を感じさせる名称です(ちなみに、重量の意味の「ポンド」も表記は“Lb”ですが、由来は同じです)。

同じ古代ローマの由緒ある通貨単位を、新たなデジタル通貨の呼称に使おうとしたのが、フェイスブックの主導する「リブラ」でした。こちらのリブラは、各国の強い警戒を招き、名前も「ディエム」への変更を余儀なくされました。しかし、リブラの構想は、各国においてデジタル通貨の検討を加速させました。

デジタル通貨には、中央銀行が発行する「中央銀行デジタル通貨」と、民間が発行するものが考えられます。これまで、中央銀行デジタル通貨の検討は、主要通貨を持たない小国――例えばスウェーデン、バハマ、カンボジア、ウルグアイ――で進められきました。しかし、中国が「デジタル人民元」の実証実験に乗り出す中、この構図は変わりつつあります。

また、フェイスブックのリブラ構想は、民間が発行するデジタル通貨、とりわけ、安全資産を裏付けとする「ステーブルコイン」と呼ばれるデジタル通貨への関心を世界的に高めました。

この中で今月、英国当局も、中央銀行デジタル通貨と民間発行デジタル通貨の両方を取り上げた討議用ペーパーを公表し、広く意見を求めることになりました。

決済のデジタル化が急速に進む英国

英国は、スウェーデンや韓国とともに、近年、現金の利用が急速に減少している国として知られています。

英国は、政策的にキャッシュレス化を推進してきた国として知られています。ロンドンに行かれたり、お住まいになられた方は、地下鉄料金が現金とカード(オイスターカード)で倍以上違うことをご存じかと思います。このようなプライシング戦略の活用もあって、近年、英国における現金の利用は減少傾向を辿ってきました。

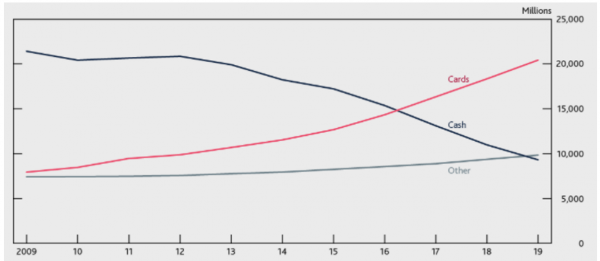

英国における支払手段別にみた消費者支払額(単位:百万ポンド)

Cash:現金、Cards:各種カード支払い、Other:小切手や自動引き落としなど 出典:イングランド銀行

出典:イングランド銀行

コロナ禍は、このような傾向に拍車をかけました。感染拡大がとりわけ深刻であった英国では、「現金に触りたくない」という人々が顕著に増加しました。

英国におけるATMからの現金引出額(単位:10億ポンド/週) 出典:イングランド銀行

出典:イングランド銀行

デジタルマネー報告書

本年6月7日、英国の中央銀行であるイングランド銀行は、「新しい形のデジタルマネー」(New Forms of Digital Money)という討議用ペーパーを公表しました。

このペーパーの特徴は、「中央銀行の発行するデジタル通貨」(中央銀行デジタル通貨)と、「民間の発行するデジタル通貨」(汎用性のあるステーブルコイン)の両方を「新しい形のデジタルマネー」と捉えていることです。

これまで、ビットコインのような、誰の債務でもなく裏付け資産も持たない暗号資産について、各国当局は「ボラティリティが大き過ぎ、支払決済手段としては広まらないだろう」として、主に「投機的な投資の対象」と捉えてきました。この見方は概ね正しかったと言えます。

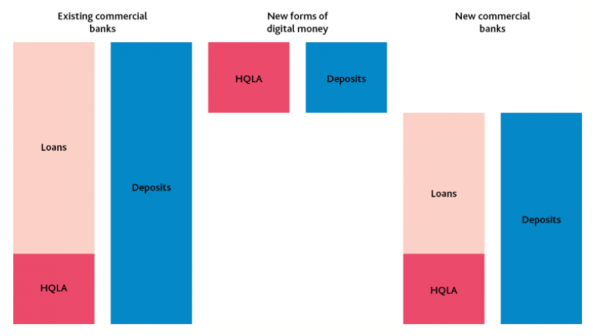

一方、裏付け資産を持つステーブルコインについては、ボラティリティの問題を克服できる可能性があることから、各国で関心が高まっています。今回公表された英国の討議用ペーパーでは、中央銀行デジタル通貨とステーブルコインの両方を含む「新しい形のデジタルマネー」について、その利用拡大を現実の可能性として捉えています。具体的には、これらが発行されれば、個人や企業の銀行預金の5分の1程度が「新しい形のデジタルマネー」に置き換わるケースが想定されています。

預金の5分の1程度が「新しい形のデジタルマネー」に置き換わる想定 注:HQLAとは、信用度の高い流動資産(High Quality Liquid Assets)のこと。

注:HQLAとは、信用度の高い流動資産(High Quality Liquid Assets)のこと。

預金は銀行貸出の原資になっていますので、預金の流出は貸出にも当然影響が及びます。また、銀行が貸出を維持するために、銀行が預金の減少分を市場での債券発行などで補おうとすれば、銀行にとってコスト上昇要因になります。これは、貸出金利の上昇につながるかもしれません。これらの複雑な論点について、銀行や民間企業、学界などさまざまな人々からの意見を得たいというのが、イングランド銀行が今回のペーパーを公表した背景です。

民間発行デジタルマネー対応の4類型

このペーパーでは、民間によって発行されるステーブルコインへの規制監督上の対応として、4種類のアプローチを提示しています。

一つ目は「銀行モデル」(Bank Model)です。すなわち、ステーブルコインを発行する主体には「銀行」になってもらう(すなわち、銀行免許を取ってもらう)というものです。この場合、ステーブルコインの安定性は、銀行預金と同様に、自己資本比率規制や流動性比率規制などの銀行規制によって守られることになります。

二つ目は「安全資産モデル」(HQLA Model)です。この場合、ステーブルコインは、裏付資産として国債や中央銀行預金などの安全資産を持つことで、その安定性を確保していくことになります。

三つ目は「中央銀行債務モデル」(CBL Model)です。この場合、ステーブルコインは、その発行額に相当する額を中央銀行に預託することで、その安全性を確保することになります。

四つ目は「預金モデル」(DB model)です。この場合、ステーブルコインは、その発行額に相当する額を民間銀行に預けることで、その安全性を確保することになります。

私見を交えて申し上げれば、一つ目の「銀行モデル」や四つ目の「預金モデル」は、既存の銀行預金にブロックチェーンや分散型台帳などの技術を応用することに近くなります。二つ目のモデルは、かねてから経済学界で提案されていた「ナローバンク」と類似していますし、三つ目の「中央銀行債務モデル」は、経済実態としては、中央銀行デジタル通貨を間接的に発行することと近くなるでしょう。

現在のところ英国当局は、ステーブルコインにどのような規制を課すか、また、中央銀行デジタル通貨を発行するかどうか決めていません。そのうえで、これらを判断する上での意見を、本年9月7日までの3か月間にわたり、広く募集すると宣言しています。

デジタル通貨への対応を巡る議論は、今後ますます白熱していくでしょう。いずれにしても、伝統を誇る英ポンドも、新たなデジタル技術への対応を真摯に考えるようになっていることは、決済のデジタル化の流れを象徴しているように感じます。

連載第42回「ビットコインを法定通貨に?」(6月30日掲載予定)